Introduction

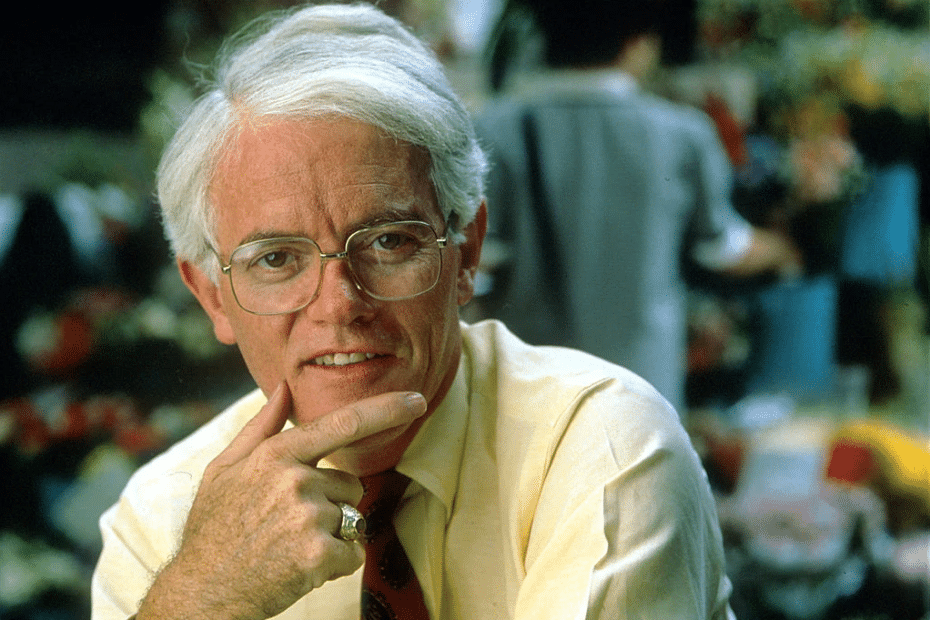

La fortune de Peter Lynch est estimée à 450 millions de dollars en 2023 par Celebrity Net Worth. Selon le Boston Magazine, il était le 33e citoyen de Boston le plus riche en 2006, avec une valeur nette de 352 millions de dollars à l’époque. Il a fait don de dizaines de millions de dollars, soit jusqu’à 100 millions de dollars, à de nombreuses causes.

Entre 1977 et 1990, Peter a géré le fonds Magellan pour Fidelity Investments, avec un rendement annuel moyen stupéfiant de 29,2 %. Sous sa direction, le fonds a connu une croissance historique et est devenu le fonds commun de placement le plus performant au monde. Sous la direction de Peter, les actifs sous gestion sont passés de 18 millions à 14 milliards de dollars. Peter Lynch est coauteur d’un certain nombre de livres et d’articles sur l’investissement.

1.Vie et éducation

1.1 Une passion pour les chiffres

Peter Lynch est né le 19 janvier 1944 à Newton, dans le Massachusetts. Dès son plus jeune âge, il manifeste un vif intérêt pour les chiffres et la finance. Sa curiosité pour les marchés boursiers a été éveillée par les discussions lors des repas familiaux, son père, même si travaillant comme plombier, parlait souvent d’actions et marché boursier.

1.2 De Boston à la Wharton School of Business

Lynch a fréquenté le Boston College et obtenu un diplôme en finance. Il a ensuite suivi un master en administration des affaires à la Wharton School of Business de l’université de Pennsylvanie, où il a perfectionné ses compétences financières et affiné son sens de l’investissement. C’est un tournant dans sa vie : c’est là qu’il découvre sa passion pour les marchés boursiers, en discutant directement avec des traders de son époque!

2.Au premier rang

2.1 Les débuts chez Fidelity Investments

En 1969, M. Lynch a rejoint Fidelity Investments en tant que stagiaire et, en l’espace d’un an, il est devenu analyste à part entière. Les méthodes de recherche de Peter Lynch, associées à sa curiosité naturelle et à sa motivation, ont fait de lui un analyste hors pair chez Fidelity. Il s’est forgé une réputation en prédisant avec précision les tendances du secteur et en identifiant les actions sous-évaluées présentant un potentiel de croissance important.

Ses recommandations d’investissement ont commencé à produire des rendements exceptionnels et il a rapidement gagné la confiance des clients et des collègues de Fidelity. Il a été promu directeur de la recherche.

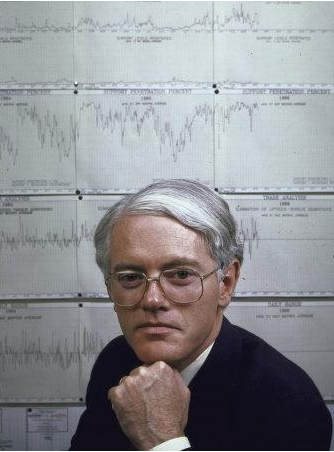

2.2 Reprise du Fonds Magellan

En 1977, Lynch se voit offrir une opportunité qui changera à jamais le cours de sa carrière. Il est nommé gérant du fonds Magellan de Fidelity. Il se voit confier les rênes d’un fonds alors en difficulté. Son approche s’est avérée très payante. Les performances du Magellan Fund montent en flèche et il devient rapidement l’un des fonds communs de placement les plus performants du secteur.

3.La philosophie d’investissement de Lynch

3.1 Investir dans ce que vous connaissez

Le célèbre mantra d’investissement de Peter Lynch, « Achetez ce que vous connaissez », a révolutionné la façon dont les investisseurs individuels abordaient le marché boursier. Lynch pensait que les gens ordinaires pouvaient avoir un avantage en matière d’investissement en prêtant attention aux produits et aux services qu’ils rencontraient dans leur vie quotidienne. Sa philosophie encourageait les investisseurs à se concentrer sur les entreprises dont ils comprenaient les activités et les produits auxquels ils croyaient.

En investissant dans des secteurs familiers, Lynch pensait que les particuliers pouvaient identifier les opportunités de croissance et repérer les gagnants potentiels avant qu’ils ne soient largement reconnus par Wall Street. Cette approche a permis à M. Lynch de découvrir des joyaux cachés et de s’intéresser très tôt à des entreprises prometteuses, ce qui lui a permis d’obtenir des rendements remarquables. Il citait souvent des exemples d’investissements réussis qu’il avait réalisés simplement en observant les tendances populaires ou les entreprises pour lesquelles sa famille et ses amis étaient enthousiastes. La stratégie de M. Lynch, « Investissez dans ce que vous connaissez », reste une leçon précieuse pour les investisseurs, car elle souligne l’importance d’une recherche approfondie et de l’expérience personnelle dans la constitution d’un portefeuille d’investissement rentable.

3.2 La force de l’investissement à long terme

À une époque où les opérations à court terme et la spéculation sur les marchés étaient monnaie courante, Peter Lynch s’est distingué comme un ardent défenseur de l’investissement à long terme. Il pensait que la patience des investisseurs étaient essentiels pour réaliser des gains substantiels. L’approche à long terme de Peter Lynch lui a permis de supporter les fluctuations du marché et d’éviter de se laisser influencer par les bruits du marché à court terme. Il comparait souvent le marché boursier à des montagnes russes, où les prix fluctuent à court terme mais tendent généralement à la hausse sur le long terme.

En continuant à investir dans des entreprises solides offrant de fortes perspectives de croissance, M. Lynch a démontré qu’en conservant les valeurs gagnantes pendant de longues périodes, il était possible d’accumuler un patrimoine important. Il a fait une déclaration célèbre :

« Dans ce domaine, si vous êtes bon, vous avez raison six fois sur dix. Vous n’aurez jamais raison neuf fois sur dix ».

L’importance qu’il accorde à la patience, à la persévérance et à une concentration inébranlable sur le long terme est devenue une leçon intemporelle pour les investisseurs qui cherchent à se constituer un patrimoine durable.

3.3 Identifier les actions « Multibagger »

L’une des grandes forces de Peter Lynch était sa capacité à identifier les actions « multibagger« , c’est-à-dire celles qui connaissent une croissance explosive et produisent des rendements extraordinaires. M. Lynch pensait que ces opportunités pouvaient provenir d’entreprises dotées d’un potentiel de croissance substantiel, souvent négligé par le marché dans son ensemble.

Il a cherché des signes de sous-évaluation et a examiné les perspectives à long terme d’entreprises disposant d’un avantage concurrentiel. Pour découvrir ces joyaux cachés, M. Lynch s’est livré à une analyse fondamentale approfondie, en évaluant les états financiers, les tendances du secteur et la gestion de l’entreprise. Son processus d’investissement consistait à rechercher des sociétés affichant une forte croissance des bénéfices, des valorisations raisonnables et des perspectives d’avenir solides.

M. Lynch n’hésitait pas à prendre des positions à contre-courant, en investissant dans des sociétés qui n’avaient pas la faveur du marché mais dont les fondamentaux étaient solides. Son sens aigu de l’identification des « multibaggers » lui a permis de remporter certains de ses plus grands succès en matière d’investissement, renforçant l’importance d’une recherche diligente et d’une perspective d’avenir dans la sélection des actions gagnantes. Son expertise dans le repérage de ces opportunités cachées reste un apprentissage pour les investisseurs qui souhaitent obtenir des rendements exceptionnels sur le marché boursier.

4.Leçons de Peter Lynch

4.1 Restez informé et fiez-vous à votre instinct

Peter Lynch pensait qu’il était fondamental de rester informé pour investir avec succès. Il insistait sur l’importance de l’apprentissage continu et sur le fait de se tenir au courant des tendances du marché, des développements économiques et des changements dans les secteurs dans lesquels on investissait.

Lynch passait souvent d’innombrables heures à lire des rapports financiers, à assister à des conférences et à effectuer des recherches afin de prendre des décisions bien informées. En outre, il encourageait les investisseurs à se fier à leur instinct et à leur intuition lorsqu’ils faisaient des choix d’investissement. Bien que les données et les analyses soient essentielles, M. Lynch reconnaissait que, dans certains cas, une intuition ou une compréhension du comportement des consommateurs pouvait apporter des informations précieuses.

4.2 La patience et la persévérance portent leurs fruits

La patience et la persévérance étaient les caractéristiques de la philosophie d’investissement de Peter Lynch. Il croyait fermement qu’il fallait laisser aux investissements le temps de mûrir et d’atteindre leur plein potentiel. M. Lynch mettait en garde contre la tentation d’acheter et de vendre fréquemment des actions en fonction des fluctuations à court terme du marché. Il conseillait plutôt aux investisseurs d’avoir une perspective à long terme et d’être prêts à supporter des baisses temporaires. Le parcours de M. Lynch vers le succès a été marqué par des hauts et des bas, mais sa patience a fini par être largement récompensée.

4.3 Éviter l’investissement émotionnel

Peter Lynch a souligné l’importance d’éviter les décisions émotionnelles en matière d’investissement. Il a reconnu que les émotions pouvaient obscurcir le jugement et conduire à des actions impulsives, ce qui pourrait nuire aux objectifs financiers de l’investisseur. M. Lynch a conseillé aux investisseurs de prendre des décisions fondées sur la recherche, l’analyse et la pensée rationnelle plutôt que de se laisser influencer par la peur ou la cupidité. L’investissement émotionnel peut conduire à acheter au plus fort de l’euphorie du marché ou à vendre dans la panique lors des baisses, ce qui peut entraîner des pertes importantes. M. Lynch recommande de fixer des objectifs d’investissement clairs et de s’en tenir à une stratégie bien définie, indépendamment des mouvements à court terme du marché.

5.L’héritage de Peter Lynch

5.1 Poursuite de ses principes

Les principes d’investissement de Peter Lynch, tels que « Achetez ce que vous connaissez » et l’investissement à long terme, continuent d’être adoptés et mis en pratique par les investisseurs du monde entier. L’importance qu’il accorde à la recherche approfondie et à l’analyse fondamentale reste cruciale pour prendre des décisions d’investissement éclairées, tandis que son plaidoyer en faveur de la patience incite les investisseurs à surmonter les fluctuations du marché pour réaliser des gains à long terme.

5.2 Inspirer les générations futures

Le parcours de M. Lynch, de stagiaire à investisseur légendaire, est une source d’inspiration pour les investisseurs en herbe. Son approche réaliste et sa volonté d’aider les investisseurs individuels ont laissé un impact durable sur le secteur de l’investissement. L’héritage de M. Lynch continue de façonner l’esprit de ceux qui recherchent la réussite financière par le biais d’investissements astucieux, ce qui fait de lui une figure durable de la finance.

6. A propos de Peter Lynch

Combien d’argent Peter Lynch a-t-il géré ?

De 1977 à 1990, M. Lynch s’est fait connaître en tant que gestionnaire du fonds Magellan de Fidelity. Ce fonds a rapporté 29,2 % par an, faisant plus que doubler le S&P 500 pendant les 13 années de son mandat. Pendant cette période, les actifs gérés par Magellan sont passés de 20 millions de dollars américains à 14 milliards de dollars américains.

Quel âge avait Peter Lynch lorsqu’il a pris sa retraite ?

Il a soudainement pris sa retraite à l’âge de 46 ans, en 1990, après avoir développé le Fonds Magellan.